- Beitrag von Redaktion Finantio

INHALT

Tracking-Difference: Alles, was du wissen sollltest

Viele ETF-Anleger wissen bereits, wie man die wichtigsten Kennzahlen eines ETFs zu lesen hat. Wenn es beispielsweise um das Thema Kosten eines ETFs geht, können die meisten Anleger sagen, dass es ganz entscheidend auf die Kosten der Depotbank und auf die Total Expense Ratio (TER) ankommt.

Doch viele Anleger wissen nicht, dass die Tracking-Difference und der Tracking Error für die Errechnung der Kosten eines ETFs noch wichtiger sein können. In diesem Beitrag erkläre ich dir, wie man die beiden Kennzahlen zu lesen hat und wie du sie ganz einfach selbst herausfinden kannst.

-

Beitrag teilen

Was ist die Tracking-Difference bei ETFs?

Ein ETF bildet bekanntlich einen ausgewählten Index ab. So versucht beispielsweise ein MSCI World ETF den Index „MSCI World“ möglichst genau abzubilden. Und genau in diesen Worten ist schon das Phänomen Tracking-Difference versteckt.

Denn ETFs versuchen zwar einen Index möglichst exakt abzubilden, doch oft gelingt ihnen das nicht. Die Performance des ETFs weicht nämlich immer von der eigentlichen Performance des abzubildenden Index ab. Diese marginale Abweichung, sei sie positiv oder negativ, ist die sogenannte Tracking-Difference.

Die Tracking-Difference gehört zu den wichtigsten Kennzahlen bei der ETF-Auswahl und wird auf Basis historischer Renditen bestimmt. Sie erlaubt aus dem Grund keine Prognose für die Zukunft.

Was ist der Tracking-Error?

Oft werden Tracking-Difference und Tracking Error im gleichen Atemzug erwähnt, jedoch nicht ordentlich getrennt erklärt. Denn die beiden Kennzahlen haben zwar etwas miteinander zu tun, sie sind jedoch nicht identisch. Vielmehr gibt der Tracking Error an, wie stark die Schwankung der Tracking-Difference in der Vergangenheit war.

Wohingegen die Tracking-Difference also eine Durchschnittsangabe über eine gewisse Zeitfolge sein kann, zeigt der Tracking Error an, wie hoch die Renditen des ETFs und des Referenzindex in kürzeren Zeitabschnitten voneinander abweichen. Hierbei ist es wünschenswert, dass der Tracking Error relativ gleichbleibend und gering ist, da der ETF dann den Referenzindex zuverlässig abbildet.

Wie entsteht die Tracking-Difference?

Für die Abweichung der ETF-Performance von der Index-Performance können verschiedene Ursachen verantwortlich sein, wie zum Beispiel:

- Transaktionskosten,

- Investitionsstau,

- Replikationsarten,

- Wertpapierleihe

- und zeitabhängiges Rebalancing.

Kein ETF-Anbieter kann die Indexrendite 1:1 abbilden. Es wird immer geringe Abweichungen geben. Jeder ETF unterliegt den hier aufgelisteten Faktoren zudem in unterschiedlicher Intensität.

Um dir ein besseres Gespür dafür zu geben, wie genau die Wertentwicklung eines ETF von der Strategie des Anbieters (z.B. iShares, UBS oder Amundi) abhängt, habe ich im nachfolgenden Abschnitt die wichtigsten Einflussfaktoren auf die ETF-Performance für dich zusammengefasst.

Transaktionskosten

Wie du sicherlich weißt, kostet das Kaufen und Verkaufen von Wertpapieren Geld, sogenannte Ordergebühren. Hier sind aber nicht deine Kosten für Transaktionen oder den ETF-Sparplan gemeint.

Bei der Tracking-Difference sind vielmehr die Kosten des ETF Anbieters gemeint, die bei ihm anfallen, wenn er Wertpapiere der im Index enthaltenen Unternehmen kaufen oder verkaufen muss, um den Index weiterhin so genau wie möglich abzubilden. Denn die Zusammenstellung des Index und die Gewichtungen der einzelnen Unternehmen sind sehr dynamisch und werden laufend angepasst.

Das wiederum führt zu Transaktionskosten, die automatisch eine Abweichung zur reinen Indexperformance verursachen. Für dich ist der Kauf eines ETF dennoch günstiger, als jedes Unternehmen im Index einzeln zu kaufen. Das würde nicht nur deine Kosten in die Höhe treiben, sondern auch deine Depotverwaltung massiv erschweren, da du alle Transaktionen manuell durchführen müsstest.

Zeitabhängiges Rebalancing

Wie bereits erwähnt, ändert sich der Referenzindex stetig. Manche Unternehmen entwickeln sich besser als andere, sodass deren Gewichtung im Index steigt. Das führt im Zeitablauf automatisch dazu, dass „schlechte“ Unternehmen von „guten“ Unternehmen ersetzt werden.

Manche Indizes haben zudem eine Grenze, welche Gewichtung einzelne Unternehmen im Index erreichen dürfen. Um die Transaktionskosten zu steuern, kann der ETF-Anbieter selbstverständlich nicht ständig Anpassungen am ETF-Bestand vornehmen, um stets auf dem neusten Stand zu sein.

Daher passt er den ETF meist vierteljährlich an den Referenzindex an. In der Zwischenzeit kann sich der ETF aufgrund der Verschiebung zwischen ETF- und Indexunternehmen anders als der Referenzindex entwickeln.

Investitionsstau

Von einem Investitionsstau wird gesprochen, wenn ein ETF-Anbieter über einen längeren Zeitraum hinweg keine oder nur wenige Investitionen tätigt.

Es kann aus zwei verschiedenen Gründen zu einem Investitionsstau und damit einer Abweichung von ETF und Index kommen. Zum einen kann es bei einem thesaurierenden ETF, bei dem die Dividende automatisch wieder reinvestiert werden soll, aufgrund von steuerlichen und börsenbedingten Verzögerungen bei der Reinvestition zu Abweichungen zwischen Index und ETF kommen.

Der Index bildet Dividenden hingegen sofort im Index ab. Zum anderen kann der ETF einen kleinen Teil des Fondsvolumens als Liquiditätsrücklage vorhalten. Dieses Geld erwirtschaftet dann zumeist keine Gewinne, aber auch keine Verluste.

Replikationsarten

Es gibt drei Replikationsarten für ETFs. Bei der synthetischen Replikation wird die Rendite eines ETF durch ein Tauschgeschäft mit einer anderen Bank gewährleistet. Hierbei kommt es meist zu keinen Abweichungen zwischen Index und ETF.

Bei der vollständigen Replikation wird jedes Unternehmen des Index in den ETF übernommen, auch hier kommt es größtenteils zu keinen replikationsbedingten Abweichungen. Anders verhält es sich beim optimierten Sampling. Beim optimierten Sampling kaufen ETF Anbieter, wenn der abzubildende Index sehr viele Unternehmen enthält, nicht alle Unternehmen.

Die Unternehmen mit den geringsten Anteilen im Index werden dann aus Kostengründen herausgelassen, sodass Index und ETF nicht mehr komplett deckungsgleich sind.

Wertpapierleihe

Manche Unternehmen greifen zu Wertpapierleihen, um zu versuchen, die Rendite des ETFs zu steigern. Hierbei „verleiht“ der ETF-Anbieter einzelne Wertpapiere und erhält hierfür eine Prämie. Diese Einflussfaktor ist in den meisten Fällen jedoch zu vernachlässigen, da die Performance nur marginal beeinflusst wird.

Was bedeutet die Tracking-Difference für Anleger?

Die Tracking-Difference ist ein entscheidender Faktor bei der Berechnung deiner Rendite. Anders als die TER ist die Tracking-Difference nicht von vornherein festgelegt. Sie wird immer nach einem bestimmten Zeitraum gebildet, um zu prüfen, wie sich der ETF gegenüber dem Index geschlagen hat.

Willst du die Kennzahl berechnen, dann nutze folgende Formel:

Tracking-Difference = Indexrendite – Fondsrendite

Ist das Ergebnis der Rechnung positiv, bedeutet dies, dass der ETF schlechter abschneidet hat als der Referenzindex. Die gewünschte Rendite des ETFs ist somit schlechter, als hätte man alle Unternehmen des Index stets selbst im Depot gehabt.

Ist das Ergebnis negativ, kann man sich freuen, denn nun ist die Performance des ETFs sogar besser als die des Referenzindex. Man sollte beim Vergleichen verschiedener ETFs, die den gleichen Index abbilden wollen, somit auch auf die Tracking-Difference achten. Die Tracking-Difference ist gegenüber der TER sogar meist vorzugswürdig, aber dazu im Fazit mehr.

Angaben zur Tracking-Difference findest du im Factsheet des ETF, den du kaufen möchtest. Einige Vergleichsportale (extraETF, Finanzfluss etc.) stellen diese Daten auch öffentlich zur Verfügung, sodass du dich nicht in den langen und komplizierten Dokumente orientieren musst.

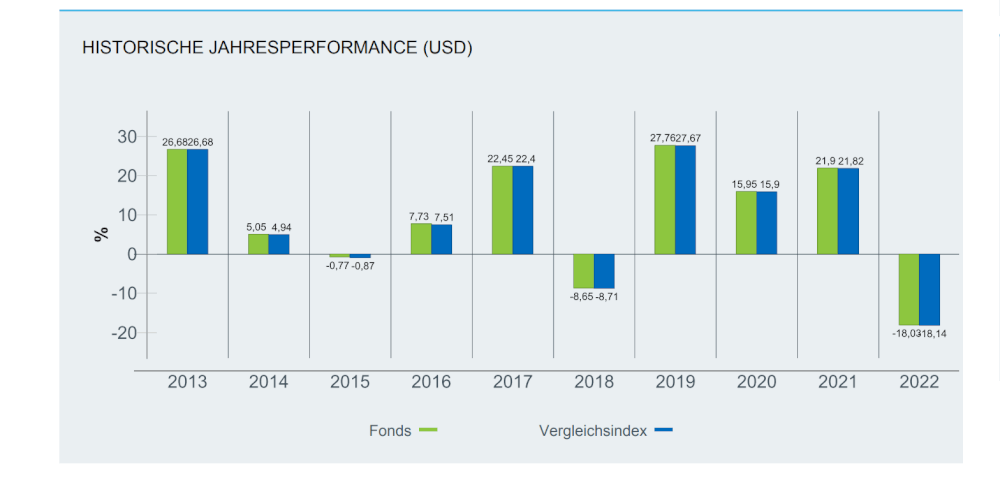

Wie genau die Tracking-Difference vorgestellt wird, ist je nach ETF-Anbieter unterschiedlich. Die Fondsgesellschaft BlackRock (iShares) stellt die Tracking-Difference in ihren Factsheets visuell dar.

Wichtiger Hinweis: Achte stets darauf, wenn einmal die Tracking-Difference angegeben ist, wie diese berechnet wurde. Manche wenden die oben gezeigte Formel auch andersherum an, sodass das Ergebnis dann selbstverständlich auch andersherum interpretiert werden muss.

So findest du die Tracking-Difference für deinen ETF

Du findest die Tracking-Difference bei den meisten ETF-Portalen direkt im Bereich der Kennzahlen. Dort findest du auch Informationen zur Total-Expense-Ratio, die Ertragsverwendung und die Art der Indexabbildung.

Willst du z.B. einen ETF auf den MSCI-World kaufen, dann schau vor dem Kauf bei extraETF vorbei und navigiere zur Übersichtsseite des entsprechenden ETF. Dort findest du die wichtigsten Daten auf einem Blick. Auch die Performance und die Wertentwicklung lassen sich auf der Seite tracken.

Neben extraETF kann ich dir die ETF-Seiten von Finanzfluss oder justETF ans Herz legen. Im direkten Vergleich nehmen sich die Seiten nicht viel.

Die Tracking-Difference eines ETF ist dynamisch und kann sich mit der Zeit anpassen. Aus dem Grund solltest du bei der Bewertung der Tracking-Difference darauf achten, dass du einen möglichst langen Zeitraum wählst.

Nur so kann die Analyse um kurzfristige Einflussfaktoren bereinigt werden. Ich empfehle dir einen 5-Jahres-Zeitraum. Dieser ermöglicht in jedem Fall eine solide Aussage über die ETF-Performance.

Die Kosten eines ETF sollten jedoch nicht die einzigen Auswahlkriterien sein, von denen du dein Kauf abhängig machst. Sie spielen eine entscheidende Rolle, sollten jedoch im Zusammenhang mit den folgenden Kennzahlen bewertet werden.

| Kennzahl | Unsere Empfehlung |

|---|---|

| Alter des Fonds | Je älter, desto besser. Ab 5 Jahren. |

| Fondsvolumen | Je größer, desto besser. Ab 100 Millionen Euro. |

| Replikationsmethode | Physische Replikation, da direkt in Werte investiert wird. |

| Ertragsverwendung | Thesaurierende ETF sind optimal zum Vermmögensaufbau. |

| Kosten (TER) | Je niedriger, desto besser |

| Tracking-Qualität (TD) | Je niedriger, desto besser |

Beispiel: Die Tracking-Difference bei einem MSCI-World ETF

Der MSCI-World ist mit Abstand der beliebteste Index und wird insbesondere von Einsteigern als Basis für ihren Vermögensaufbau mit Aktien und ETFs gewählt. Das ist auch klug, da du mit dem MSCI-World in den globalen Aktienmarkt investierst – und das nur mit einem Kauf.

Im MSCI-World finden sich Unternehmen wie Apple, Airbus, Alphabet oder Amazon wieder. Die sogenannten FAANG-Aktien (Facebook, Google, Netflix, Amazon und Apple) nehmen einen Großteil des Index ein.

Aufgrund der hohen Nachfrage und der Vielzahl an ETF mit Fokus auf den Weltindex, sind die Kosten überschaubar. Dennoch gibt es Unterschiede – gerade in Bezug auf die Tracking-Difference. Ich habe in der folgenden Tabelle die fünf größten MSCI-World-ETF mit den entsprechenden Kennzahlen aufgelistet.

| ETF-Anbieter | ISIN | Total-Expense-Ratio (TER) | Tracking-Difference (TD) |

|---|---|---|---|

| iShares | IE00B4L5Y983 | 0,20 % | 0,04 % |

| Xtrackers | IE00BJ0KDQ92 | 0,19 % | -0,09 % |

| iShares | IE00B0M62Q58 | 0,50 % | 0,24 % |

| HSBC | IE00B4X9L533 | 0,15 % | -0,02 % |

| Lyxor | FR0010315770 | 0,30 % | 0,05 % |

Die aufgelisteten ETF bilden denselben Index ab. Ein Blick auf die Kennzahlen zeigt jedoch erhebliche Unterschiede zwischen den ETF. Gerade aus diesem Grund lohnt sich ein Vergleich, bevor du ETF kaufst. Nimm dir die Zeit, kann ein Kostenunterschied von 0,20 Prozent – je nach angelegtem Kapital – einen erhebliche Einfluss auf deinen Vermögensaufbau – auch wenn es zunächst marginal erscheinen mag.

Zurück zu der Tabelle: Wenn du nur nach der TER bewertest, dann entscheidest du dich für den ETF von HSBC. Achte im zweiten Schritt auf die TR der jeweiligen ETF. Der ETF von Xtrackers liegt hier mit Abstand vorne.

Was bedeutet das genau? Mit dem Xtrackers-ETF schlägst du den Vergleichsindex sogar um 0,09 Prozent. Deshalb sollte dieser ETF auch in deinem Portfolio lande und keiner der anderen, die ich aufgelistet habe.

Tracking-Difference oder Total-Expense-Ratio (TER)?

Die TER (Total Expense Ratio) gibt alle Kosten an, die für die Verwaltung des Fonds jährlich anfallen. Die TER bezieht allerdings Transaktionskosten und mögliche Prämien und Provisionen nicht mit ein.

Die TER ist daher zwar ein guter erster Indikator, um zu bewerten, ob ein ETF günstiger verwaltet wird als ein anderer, doch ist die TER nicht vollständig, denn sie bezieht wichtige Kosten und Erträge eines ETFs nicht mit ein.

Die Tracking-Difference ist hingegen schon besser geeignet, um die wahren Kosten eines ETFs zu zeigen. Denn diese bezieht alle Kosten und Erträge des ETFs mit ein, die von der TER nicht berücksichtigt werden. Sie zeigt vielmehr, wie viel ein ETF im Hinblick auf die vollständige Rendite tatsächlich kostet.

Daher sollte man eher die Tracking-Difference als die TER zum Vergleich von ETFs heranziehen. Ein Beispiel soll diesen Fakt unterstreichen:

| ETF | Total-Expense-Ratio (TER) | Tracking-Difference (TD) |

|---|---|---|

| #1 | 0,25 % | 0,21 % |

| #2 | 0,35 % | 0,19 % |

| #3 | 0,45 % | 0,15 % |

Alle ETFs bilden den MSCI World als Referenzindex ab. Auf den ersten Blick erscheint ETF 3 mit einem TER von 0,45 Prozent teurer als ETF 1 und ETF 2 und somit schlechter als diese. Doch die Tracking-Difference und somit die wahren Kosten des ETFs betragen nur 0,15 Prozent und sind somit die günstigsten der drei ETFs. Daher sollte man hier ETF 3 wählen, um eine möglichst hohe Rendite zu erzielen.

Aber: Das Beispiel zeigt zwar, dass man mit der Berechnung und dem Vergleich der Tracking-Difference noch Prozentpunkte hinter dem Komma sparen kann, allerdings solltest du auch keine Raketenwissenschaft aus deiner Altersvorsorge machen.

Bevor du dich also vor lauter Rechnerei verunsicherst und deine Investmentkarriere lieber wieder auf Eis legen möchtest, solltest du dich doch nach der günstigeren TER richten. Denn lieber fängst du mit dem Investieren an und erzielst eine positive Rendite, als wegen der dritten Nachkommastelle ewig zu warten.

Fazit: Die Tracking-Difference spielt bei der ETF-Auswahl eine wichtige Rolle

Die Tracking-Difference spielt bei der ETF-Auswahl eine entscheidende Rolle. Sie beinhaltet sämtlich Kosten, die bei der Abbildung des Referenzindizes anfallen. Die Total-Expense-Ratio ist ein solider Orientierungspunkt, sollte jedoch immer nur im Zusammenhang mit der Tracking-Difference bewertet werden, da einige Kostenpunkte nicht berücksichtigt werden.

Am Ende des Tages solltest du als Anleger mit dem Investieren beginnen, ohne zu viel Wert auf Details zu legen. Mit der Zeit steigt dein Vermögen und dann spielen aber auch kleine Abweichungen in den Nachkommastellen eine immer wichtiger werdende Rolle. Ein ETF-Wechsel ist jederzeit möglich, jedoch auch mit teilweise unnötigen Transaktionskosten verbunden.

Nimm dir bei der ETF-Auswahl ausreichend Zeit und bewerte deinen ETF mit den Kriterien, die ich dir im Beitrag vorgestellt habe.

FAQ zur Tracking-Difference

Was ist die Tracking-Difference?

Die Tracking-Difference ist eine Kennzahl zur Bewertung von ETF. Sie zeigt, wie ein ETF im Vergleich zum Referenzindex abschneidet.

Du kannst die TD bestimmen, indem du von der Wertentwicklung des Index die Wertentwicklung des ETF abziehst. Im Normalfall ist die TD leicht positiv. Im Idealfall liegt diese bei null oder weniger.

Wie entsteht die Tracking-Difference?

Die Tracking-Difference entsteht durch unterschiedliche Transaktionskosten, zeitabhängiges Rebalancing, Replikationsarten und Investitionsstau.

Jeder ETF-Anbieter unterliegt den oben genannten Faktoren in unterschiedlichem Umfang. Langfristig sollte die Tracking-Difference nahe bei null liegen, da dies bedeutet, dass der Vergleichsindex sehr gut abgebildet wird. Das ist wiederum das Hauptziel von Privatanlegern.

Was ist eine gute Tracking-Difference?

Eine gute Tracking-Difference liegt bei null, da so der Index perfekt abgebildet wird. Ist die TD negativ, dann schlägt der ETF-Anbieter den Index sogar, was für Anleger optimal ist.

Folge der Daumenregel: Je niedriger die Tracking-Difference, desto besser ist die Performance des ETF.

-

Beitrag teilen